ハンドメイド販売の税金や確定申告のポイントとは?節税対策についても解説!

ハンドメイド販売を始めたら、収入が発生することに伴い税金の申告が必要となります。

副業として販売をしている場合でも、一定の収入を得たら確定申告を行う義務が生じます。

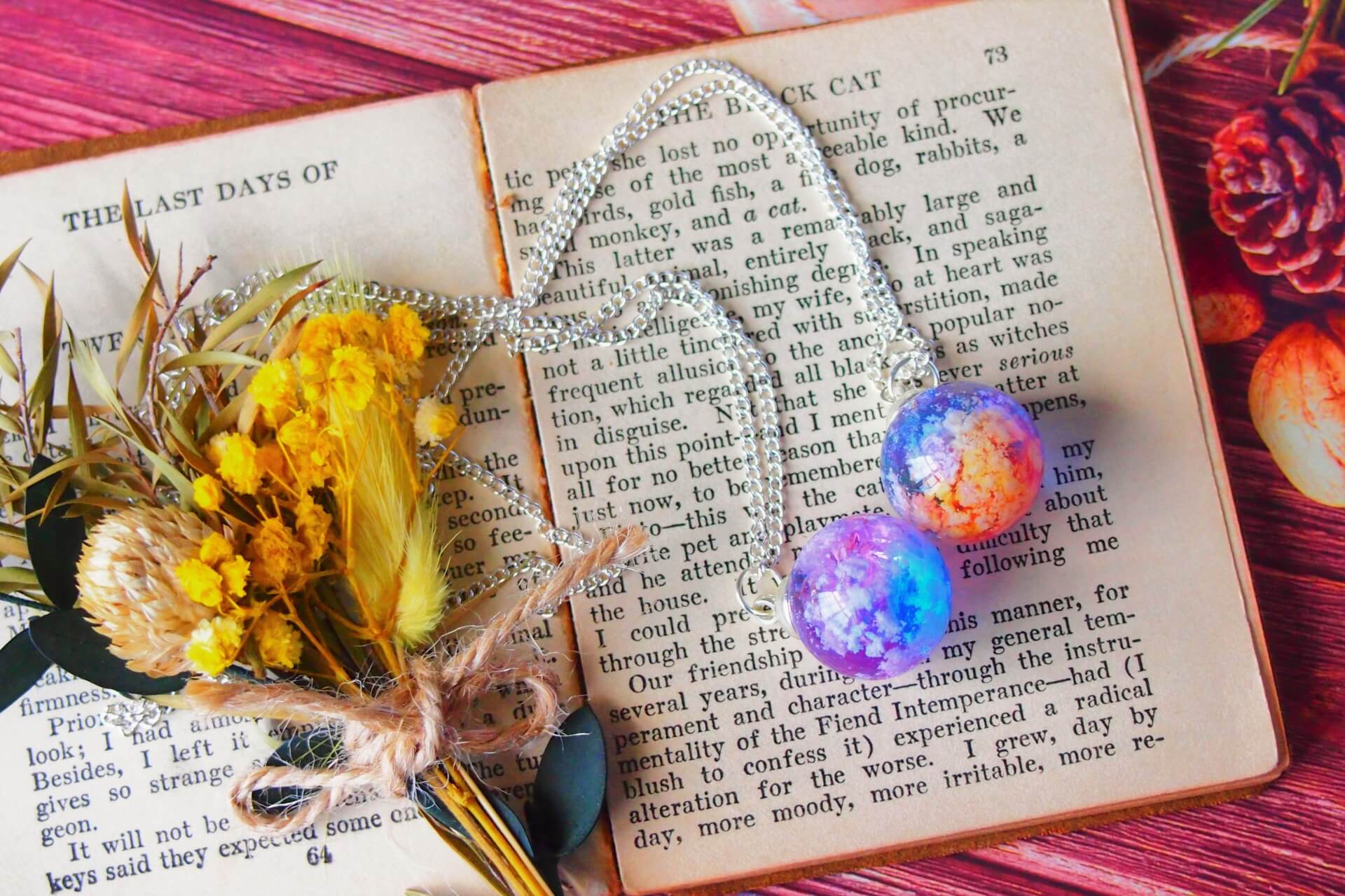

手作りしたハンドメイド作品がネットなどで売れるのはうれしいもの。でも、そんなときに気になるのが税金です。もし個人的にハンドメイド作品を販売している場合でも、税金を払わなくてはいけないのでしょうか。今回はハンドメイド作品の販売に関する税金や確定申告についてご紹介します。

- 目次

- 1. ハンドメイド販売における税務の基本知識

- 1-1. 販売活動と税務申告の関連性

- 1-2. 知っておきたい消費税と軽減税率の適用

- 1-3. 所得税と青色申告のメリット

- 2. 確定申告の重要性と準備のポイント

- 2-1. 必要書類の準備と保管方法

- 2-2. 電子申告とマイナンバーの活用法

- 2-3. 申告期限と申告場所に関する注意点

- 3. 税金の節税対策を知ろう

- 3-1. 必要経費を適切に計上するためのコツ

- 3-2. 青色申告制度を活用した節税方法

- 3-3. 軽減税率の活用による税負担の軽減

- 4. 税務トラブルに対する対応策

- 4-1. 税務署からの指摘を受けた場合の対応方法

- 4-2. 確定申告の修正申告とその手順

- 4-3. 税務相談を活用してトラブルを回避

- 5. ハンドメイド販売における確定申告の特有の問題点

- 5-1. 副業としてのハンドメイド販売の申告方法

- 5-2. ハンドメイド販売を本業とする場合の税務処理

- 5-3. 収入と所得の違いを正しく理解するためのポイント

- 6. ハンドメイドの確定申告

- 7. 収入ではなく所得がカギ

- 8. 抑えておきたいポイント

- 9. ハンドメイドで確定申告に悩んだ場合

- 10. まとめ

01ハンドメイド販売における税務の基本知識

1-1販売活動と税務申告の関連性

ハンドメイド作品の販売活動を通じて得られる収入は、個人事業として扱われます。 例え副業であっても、年間の収入が一定額を超える場合には、確定申告を行う必要があります。 副業の収入と税務申告の関係を理解することは、ハンドメイド活動を継続的に行っていく上で非常に重要です。

副業としての収入の申告義務

副業としてのハンドメイド販売では、年間所得が20万円を超えると、確定申告の対象となります。 これは、副業の収入が主な収入源であるかどうかにかかわらず適用されるため、注意が必要です。 副業収入に関する申告を怠ると、後々税務署から指摘され、罰金や追加課税が課される可能性があります。

必要経費の計上と利益の算出

ハンドメイド販売では、材料費や制作にかかる費用、販売のための交通費などを「必要経費」として計上することが可能です。 これにより、収入から必要経費を差し引いた「所得」が算出されます。 この所得が課税対象となるため、経費の管理が適切に行われていることが重要です。

1-1知っておきたい消費税と軽減税率の適用

ハンドメイド販売における税務上のもう一つの重要なポイントは、消費税の取り扱いです。 特に、年間売上が一定額を超える場合や、特定の取引に関わる際には、消費税の課税対象となることがあります。 ここでは、消費税と軽減税率の適用について詳しく見ていきます。

消費税の適用基準と課税対象

消費税の課税は、年間売上が1000万円を超える場合に義務付けられています。 ハンドメイド販売の規模が小さい場合には、消費税の申告義務が発生しないこともありますが、事業が拡大し、売上が増加した際には注意が必要です。 また、消費税を課される商品やサービスには、税率が変わる場合があるため、適用される税率を理解することが重要です。

軽減税率の適用とその影響

日本では、特定の生活必需品に対して軽減税率が適用されることがあります。 例えば、食品や飲料品には消費税率が8%に設定されており、これに該当するハンドメイド作品を販売している場合、軽減税率が適用される可能性があります。 特に、食品関連のハンドメイド商品を販売している場合には、税率に関する知識を持つことで、正確な申告が可能になります。

1-1所得税と青色申告のメリット

ハンドメイド販売によって得た所得に対しては、所得税が課されます。 所得税は、個人の収入に基づいて計算される税金ですが、申告方法を工夫することで節税することが可能です。 青色申告は、その一つの手段として広く活用されています。

青色申告と白色申告の違い

所得税の申告には、青色申告と白色申告の2つの方法があります。 白色申告は、簡単な帳簿で申告できる一方、青色申告は厳格な帳簿管理が求められます。 しかし、青色申告を選ぶことで、さまざまな税制上の特典を受けることが可能です。

青色申告による控除と節税効果

青色申告を行うことで、最大65万円の控除を受けることができるほか、家族への給与を経費として計上できるなど、節税の幅が広がります。 さらに、損失が出た場合には、その損失を翌年以降に繰り越すことも可能です。 これにより、事業の安定性を保ちながら、税負担を軽減できます。 青色申告を行うためには、税務署への事前の届け出が必要です。 ハンドメイド販売を長期的に継続する予定がある場合には、早めに青色申告への移行を検討することが賢明です。

01確定申告の重要性と準備のポイント

1-1必要書類の準備と保管方法

確定申告を正しく行うためには、必要な書類を準備し、それらを適切に保管することが欠かせません。 申告の際には、収入や経費に関する証拠書類が求められるため、日々の記録をきちんと整理しておくことが大切です。

収入と経費の記録を正確に管理する

ハンドメイド販売において、売上や経費の記録は日々発生します。 そのため、これらの情報を正確に記録することが重要です。 例えば、作品が売れた際の領収書や、制作に必要な材料費、交通費などの経費に関するレシートはすべて保管しておきましょう。 これらの書類は、後で税務署から求められる場合があります。

経費の種類と計上方法

経費として計上できるものは、主に材料費、販売にかかる送料、展示会への出展費用などです。 さらに、パソコンやプリンターなど、事業活動に必要な設備の購入費用も経費として認められる場合があります。 ただし、個人的な支出と事業に関わる支出を明確に区別し、事業に直接関わる経費のみを計上することが求められます。

1-1電子申告とマイナンバーの活用法

現代では、確定申告を紙ベースで行うだけでなく、電子申告の活用が推奨されています。 電子申告を利用することで、時間や手間を大幅に削減でき、ミスが少なくなるといった利点があります。 また、マイナンバー制度を利用することで、申告の手続きがさらに簡素化される点も注目です。

電子申告のメリット

電子申告は、国税庁が提供するe-Taxシステムを使ってオンラインで申告手続きを行う方法です。 このシステムを利用すると、申告書の作成や提出がインターネット上で完結するため、税務署に出向く必要がありません。 また、24時間いつでも申告ができるため、忙しい事業主にとって非常に便利です。 さらに、電子申告を利用することで、青色申告特別控除が拡大されるなど、節税効果も期待できます。

マイナンバーによる手続きの簡素化

マイナンバー制度は、個人の社会保障や税に関する手続きを一元化するために導入された制度です。 確定申告の際にマイナンバーを活用することで、申告書の記入が簡素化され、申告にかかる時間を短縮できます。 また、マイナンバーカードを使ってe-Taxにログインすることで、より簡単に電子申告を行えるようになります。

1-1申告期限と申告場所に関する注意点

確定申告には、期限が定められており、これを守らない場合、延滞税や無申告加算税が発生することがあります。 また、申告書を提出する場所についても事前に把握しておく必要があります。 ここでは、申告期限と提出場所に関する注意点について詳しく解説します。

確定申告の期限を守る重要性

確定申告の期限は、原則として毎年3月15日までです。 期限を過ぎてしまうと、延滞税が発生し、余分な支払いが必要となるため、必ず期限内に申告を完了させることが重要です。 また、青色申告を行う場合には、より早めの対応が求められることもあります。 申告書の作成に時間がかかることもあるため、必要書類の準備を早めに進め、余裕を持って手続きを行いましょう。

申告書の提出場所と提出方法

確定申告書は、通常、自分の住んでいる地域を管轄する税務署に提出します。 紙ベースでの提出は、税務署窓口や郵送で行うことが可能です。 しかし、近年では電子申告(e-Tax)の利用が一般的になっており、こちらの方法での提出が推奨されています。 特に、インターネットを活用した申告は、手続きが簡便で、提出後すぐに受領確認ができるため、効率的な方法と言えます。

01税金の節税対策を知ろう

1-1必要経費を適切に計上するためのコツ

節税対策の第一歩は、事業活動に関わる必要経費を正確に計上することです。 必要経費を適切に申告することで、所得が減少し、その結果、税金の額も軽減されます。 しかし、経費として認められるもの、認められないものをきちんと区別することが重要です。

経費として認められる主な項目

ハンドメイド販売における必要経費には、材料費、梱包費、送料、展示会の出展費などが含まれます。 さらに、制作に使用する道具や機械の購入費、インターネット利用料や販売サイトの手数料も経費として計上できます。 ただし、これらの費用はすべて事業に関連している必要があり、プライベートな支出とは明確に分ける必要があります。

経費を計上する際の注意点

必要経費を適切に計上するためには、領収書やレシートをきちんと保存しておくことが重要です。 これらの書類は、税務署からの問い合わせがあった際に経費の証拠として求められる場合があるため、しっかりと管理しておきましょう。 経費は日々発生するため、手元に残った小さな支出でも、後で合算すれば大きな金額になることがあります。 日々の記録を怠らず、毎月の経費を整理する習慣をつけることがポイントです。

1-1青色申告制度を活用した節税方法

青色申告制度は、個人事業主にとって非常に有利な節税手段の一つです。 この制度を活用することで、大幅な税負担軽減が可能となります。 ただし、青色申告を行うためには、一定の要件を満たす必要があります。

青色申告の主な特典

青色申告の最大のメリットは、所得控除です。 青色申告をすることで、最高65万円の特別控除が受けられます。 これにより、課税対象となる所得を減らすことができ、最終的な税額も軽減されます。 さらに、事業に従事する家族に支払う給与を経費として計上できる「青色事業専従者給与」や、赤字が出た場合に翌年以降の黒字と相殺できる「損失の繰越控除」などの特典もあります。

青色申告を行うための要件

青色申告を行うためには、事前に税務署に「青色申告承認申請書」を提出し、承認を受ける必要があります。 また、青色申告を行うためには、複式簿記による正確な帳簿の記帳が求められます。 この帳簿は、確定申告時に提出する必要があり、正確な記録を保つことで、青色申告特典を最大限に活用できます。

1-1軽減税率の活用による税負担の軽減

消費税には、標準税率の10%に加えて、特定の対象商品に対して軽減税率が適用される場合があります。 これに該当する商品を扱う場合、軽減税率を適用することで、消費税の負担を減らすことができます。

軽減税率の適用範囲

軽減税率は、主に食品や飲料、新聞などの生活必需品に適用されます。 ハンドメイド作品の中でも、食品関連の商品を扱う場合には、この軽減税率が適用されることがあります。 例えば、手作りのお菓子や食品を販売している場合、その販売価格には軽減税率の8%が適用されるため、消費税額が標準税率よりも低くなります。

軽減税率適用時の注意点

軽減税率を適用する際には、商品ごとに税率を正確に区別して計算する必要があります。 異なる税率の商品を販売している場合、それぞれの税率に基づいて正確に申告を行わなければなりません。 また、消費税の申告には、売上にかかる消費税額と、経費にかかる消費税額を計算し、相殺する形で納付額を決定します。 このため、経費にかかる消費税についても正確に管理することが重要です。

01税務トラブルに対する対応策

1-1税務署からの指摘を受けた場合の対応方法

税務署から指摘を受けることは、多くの個人事業主にとって不安を感じる出来事です。 しかし、冷静に対処すれば問題を解決することが可能です。 税務署からの指摘には、定期的な確認や申告内容の不備が原因で行われるものがあります。

指摘を受けた場合の最初の対応

税務署からの指摘を受けた際には、まずは指摘内容をしっかりと把握しましょう。 多くの場合、税務署から送られてくる書類には、どの点が問題とされているかが詳細に記載されています。 書類をしっかりと確認し、不明な点があれば、税務署に直接連絡して質問することが大切です。 感情的にならず、落ち着いて対応することがトラブルの拡大を防ぐ鍵です。

記録の確認と再提出の準備

指摘を受けた内容が経費の過少申告や売上の計上漏れなどの場合、まずは自分の記録と照らし合わせて誤りがないかを確認しましょう。 もし間違いがあった場合は、必要な書類を揃えて、修正申告の準備を進めます。 また、税務署からの指摘が正当であると認められる場合には、速やかに指摘を受け入れ、対応を行うことが大切です。

1-1確定申告の修正申告とその手順

申告後に間違いが発覚した場合、税務署からの指摘がなくても、自主的に修正申告を行えます。 修正申告は、納税者の信頼を保つためにも重要な手続きです。 修正申告の手順を理解し、適切に対応することが、将来的なトラブル回避につながります。

修正申告を行うタイミング

確定申告後に、売上や経費の計上に誤りがあることに気付いた場合、早めに修正申告を行うことが推奨されます。 修正申告を行うことで、過少申告や過剰申告によるペナルティを軽減できる可能性があります。 特に、税額が増加する場合には、早急に修正を行うことで延滞税を抑えられます。

修正申告の具体的な手順

修正申告を行う場合、まずは税務署に「修正申告書」を提出します。 この書類は、国税庁のウェブサイトからダウンロード可能で、誤りがあった部分を訂正した上で提出します。 修正申告書には、誤りが発生した箇所と、訂正後の正しい金額を記載する必要があります。 また、修正申告により納税額が増加する場合には、追加で納付が必要です。 逆に、過剰に税金を支払っていた場合には、還付手続きが行われます。

修正申告後の対応

修正申告が完了した後も、税務署からの確認や追加の質問が発生することがあります。 この際には、提出した書類や記録を元に、誠実に対応することが重要です。 特に、税務署から求められる書類の保管期間は7年間と定められているため、これに従って必要な書類を管理しましょう。

1-1税務相談を活用してトラブルを回避

税務に関する不安や疑問を抱えた際、早めに専門家に相談することが、トラブルの回避に繋がります。 税務署や税理士の相談サービスを上手に活用することで、正確な情報を得て、適切な申告や対応が可能となります。

税務署の無料相談を活用する

税務署では、確定申告の時期になると無料の相談窓口が設けられます。 この窓口では、確定申告に関する一般的な質問や、書類の記入方法などのアドバイスを受けられます。 特に、初めて確定申告を行う方や、複雑な経費の処理に悩んでいる場合には、非常に有効なサポートとなります。 事前に税務署に予約を入れておくと、スムーズに相談が進むことが多いです。

税理士への相談を検討する

特に複雑な税務処理や、大きな事業収入がある場合には、税理士への相談を検討すると良いでしょう。 税理士は、専門的な知識を持っているため、節税対策や確定申告の効率化に貢献してくれます。 また、税務署との交渉や、申告内容に関するトラブルの解決においても、強力なサポートを提供してくれます。

01ハンドメイド販売における確定申告の特有の問題点

1-1副業としてのハンドメイド販売の申告方法

ハンドメイド販売を副業として行っている場合、確定申告の手続きは本業とは異なる形で進める必要があります。 特に、副業の収入が一定の額を超えると、申告が義務付けられるため、正しい手順を把握しておくことが重要です。

副業収入の申告基準

副業としてハンドメイド販売を行う場合、年間の所得が20万円を超えると確定申告が必要になります。 この「所得」とは、売上から必要経費を差し引いた後の金額です。 副業としての所得が20万円未満であれば、確定申告は不要ですが、住民税の申告は別途必要な場合があるため、注意が必要です。

副業収入を申告する際の注意点

副業の収入を正確に申告するためには、売上と経費をきちんと区別し、記録しておくことが大切です。 また、本業の給与所得とは別に副業の所得を計上するため、申告書類の書き方にも注意が必要です。 特に、源泉徴収されていない副業の収入は自分で税金を納める必要があるため、事前に税額の計算や納税準備をしておくことが推奨されます。

1-1ハンドメイド販売を本業とする場合の税務処理

ハンドメイド販売を本業として行う場合、税務処理はさらに複雑になります。 本業としての収入が増えると、個人事業主としての扱いが強まり、さまざまな税務手続きが必要になります。 正確な税務処理を行うことで、税務トラブルを防ぎ、節税効果を最大限に活用できます。

個人事業主としての確定申告

ハンドメイド販売を本業とする場合、個人事業主として確定申告を行う必要があります。 この場合、売上や経費、その他の所得を詳細に記録し、毎年の確定申告期間に正確に申告を行います。 また、青色申告の特典を活用することで、節税効果を得られ、特に複式簿記を導入することで、最大65万円の所得控除を受けることが可能です。

経費の管理と節税対策

本業としてハンドメイド販売を行う場合、経費管理が非常に重要になります。 材料費、制作道具、通信費、展示会への出展費用などはすべて経費として計上できる可能性があります。 また、経費を適切に計上することで、所得額を減らし、最終的な税金を軽減できます。 経費として認められる範囲を正確に理解し、日々の記録をしっかりと行うことが必要です。

1-1収入と所得の違いを正しく理解するためのポイント

確定申告を行う際に重要なのは、「収入」と「所得」の違いを正確に理解することです。 この2つの用語は混同されがちですが、税務上の取り扱いにおいては非常に重要な違いがあります。 誤った理解をすると、過剰な税金を支払ったり、申告漏れを起こしたりするリスクがあります。

収入とは何か

「収入」とは、ハンドメイド販売で得た総額のことを指します。 例えば、オンラインショップで商品を販売した場合、その商品の販売価格全体が「収入」に該当します。 収入は、あらゆる事業活動から得られる総額であり、経費が差し引かれる前の金額です。

所得とは何か

一方、「所得」は、収入から必要経費を差し引いた後の金額を指します。 税務申告においては、この所得が課税対象です。 例えば、材料費や交通費、販売手数料などが経費として認められた場合、これらを収入から差し引くことで「所得」が算出されます。 所得が少なくなるほど、税額も減少するため、経費の計上が節税に大きな影響を与えます。

所得を正確に把握するための注意点

所得を正確に把握するためには、日々の収支を詳細に記録することが重要です。 特に、領収書やレシートなどの証拠書類をきちんと保管し、経費の根拠を明確にしておくことが求められます。 また、経費として認められる範囲をしっかりと理解し、無駄な経費を計上しないように注意しましょう。 誤った経費計上は、税務署からの指摘を受ける可能性があるため、慎重に対応することが必要です。

01ハンドメイドの確定申告

年度末になると行わなければならないのが「確定申告」。実はハンドメイド作品の販売に関する確定申告では、申告が必要な場合や不必要な場合など、状況によって様々なタイプがあります。

1-1ハンドメイド以外に仕事をしている場合、20万円以上の利益がでた場合は申告が必要

もしハンドメイド作品の販売以外の仕事をしている場合、年間を通して20万円以上の利益が出た場合、確定申告が必要になります。

そこで生まれたの利益は「雑所得」として申告することが必要です。

このとき、注意しなければいけないのが他の副業。雑所得とは、給与以外の所得のことで、例えば副業として文章を書くライターをしていた場合、その原稿料なども雑所得に含まれます。そのため、ハンドメイド作品の販売だけで20万円の利益を得ていなくても、その他の副業と合わせて20万円を超えた場合には確定申告が必要です。

1-2ハンドメイド販売による所得だけなら38万円以上の利益で申告が必要(専業主婦・夫)

ハンドメイド販売以外には何の収入もなく、配偶者がサラリーマンなど給与をもらって生活している場合には、38万円以上の利益が出た場合に確定申告の必要があります。

税金の申告には「基礎控除」というものがあり、この基礎控除は38万円が限度となっています。つまり、収入が38万円の場合には非課税ということ。しかしハンドメイド作品の販売による利益が38万円を越えるとその金額が課税の対象になり、税金を払う可能性が生じます。

02収入ではなく所得がカギ

このように、ハンドメイド作品の販売にかかる税金には様々なタイプがありますが、このとき重要となるのが「収入」ではなく、「所得」というものです。

2-1収入から必要経費を引いた額

では、所得と収入はどのような違いがあるのでしょうか。簡単に言うと、収入とは、手元に入って来たお金のこと。例えばハンドメイド作品が10万円で売れたとき、収入は10万円ということになります。

一方の所得とは、収入から経費を引いたもの。先ほどの例でいえば、同じようにハンドメイド作品が10万円で売れた場合には、10万円から経費を引いた金額が所得となります。

2-2経費の出し方

一口に経費といっても、その種類は様々です。簡単に言うと経費とは、その収入を得るためにかかったお金ということになります。

たとえばハンドメイド作品を作る場合には、様々な材料が必要です。布や金具、パーツ、工具だけでなく、作業を行うデスクなども必要になります。

これらを仕入れるためには当然お金が必要になるため、これらにかかった金額は「経費」として認められます。

また、ネット販売を行う場合には、販売手数料や振込手数料、作品の送料、作品を送るときに必要になる梱包材なども必要になります。ネット販売以外で作品の販売を行うときには、イベントでの出店が必要になりますが、その出店にも出展料が必要になります。それだけでなく、イベント会場までの交通費やイベントのブースを飾るためのデコレーションやポップに必要な紙やペンといったものも経費に含まれます。

さらに、作品の制作に必要な交通費、ハンドメイドの講座の受講料、ハンドメイド作家との情報交換のためのお茶会にかかる費用なども経費として認められます。

つまり、経費が高くなれば高くなるほど、所得は低くなり、結果として作品が売れていたとしても確定申告を行わなければならない可能性は低くなります。

03抑えておきたいポイント

このように、確定申告を行うかどうかのポイントは経費にあります。そのときに押さえておきたいいくつかのポイントを紹介します。

3-1領収証やレシートは必ずとっておく

ハンドメイド作品の経費というと、材料費などがまっさきに思い浮かぶものですが、意外なものも経費として認められることがあります。たとえば、ネット販売を行うときには写真が重要ですが、もしカメラマンやモデルなどを雇って写真を撮影した場合、カメラマンの撮影料やモデルへのギャラも経費となります。

その他、見落としてしまいがちなのがネット販売に必要なパソコン代や通信費。パソコンやネットがなければネット販売ができないので、これらの費用も経費となります。

このように、使ったお金をすぐに経費として認められないことも少なくないので、お金を使ったときはとにかく領収書やレシートをもらい、それを保管しておくことが重要になります。

しかし、お金を使ったとき、領収書がもらえないということは少なくありません。その場合はどうすればいいのでしょうか。

もし領収書がもらえない場合、使った日にちや金額などをメモしておくこと。これでも、確定申告のときには立派に経費として申告することができます。

3-2デザフェスなどのイベントの費用も換算

ネット販売以外にも、ハンドメイド作品の販売ではデザインフェスなどのイベントも重要になります。

イベントの場合には出展料やデコレーション料が必要ですが、これらは当然、経費として認められます。それだけでなく、ひざ掛けやマスク、カイロといった防寒用具も経費として認められる可能性があります。もちろん、会場までの交通費や、自動車を使った場合にはガソリン代なども経費として認められます。

ただし、経費として認めらえるのはあくまでも作品の制作や販売に関わるものだけなので、それ以外のものを一緒にしないように注意が必要です。

3-3レッスン料や講座料なども所得となる

ハンドメイド作家として人気が出てくると、レッスンや講座を依頼される機会もありますが、もしレッスン料や講座料などが発生した場合、これらも所得となります。

ただし、レッスンや講座に必要な交通費や材料費などは経費となります。

04ハンドメイドで確定申告に悩んだ場合

初心者にはなかなか難しい確定申告。特に確定申告はそれぞれの収入の状況や配偶者の労働形態に左右されるもの。では、もし確定申告に悩んだ場合にはどうすればよいのでしょうか。

4-1税務署は無料で相談が可能

もし自分の確定申告がよく分からないという場合、おすすめは税務署に相談に行くこと。税務署では無料で税に関する相談に乗ってくれます。

所得や経費だけでなく、保険や医療費の控除についても教えてくれるため、初めて確定申告を行うときには税務署で相談してみるのがよいでしょう。

4-2不明な点は税理士に尋ねる

ある程度ハンドメイド作品の販売で収入が得られるようになったら、税理士に相談するという方法もあります。

というのも、所得が大きければ大きくなるほど、経費などの計算は複雑になるもの。さらに収入が増えた場合、消費税を支払わなければならないという問題も出てくるため、自分ひとりで申告を行うのはさらに難しくなっていきます。そんなときに頼りになるのが税のスペシャリストである税理士です。

今すぐにと言うわけではない人でも、可能性のひとつとして覚えておくとよいでしょう。

01まとめ

ハンドメイド販売において、税務の知識は避けて通れません。

副業としての収入でも、一定の金額を超えると確定申告が必要となり、また、適切な経費の計上や節税対策を行うことで、税負担を軽減できます。

特に、青色申告制度や軽減税率の活用は効果的です。

ハンドメイド作品を継続的に販売するためにも、しっかりと税務対応を行い、安定した事業運営を目指しましょう。

- 通信講座の諒設計アーキテクトラーニング編集部

-

280講座以上の資格取得できる通信講座を運営する諒設計アーキテクトラーニング編集部が運営するコラムです。心理カウンセラー、ドッグトレーナー、リンパケアセラピストなど、実践的で需要の高い資格を提供しており、学習者は自分のペースで学べる柔軟なカリキュラムを受けることができます。専門知識を短期間で習得できるよう設計されており、仕事や趣味に役立つスキルを身につけることが可能です。

80,000人以上が受講申し込みしている諒設計アーキテクトラーニングの通信講座

あなたも早速受講して、資格を取得しましょう!

関連記事を見る

- ハンドメイドの販売方法は?価格設定や販売促進のポイント!

- ハンドメイド作品の写真撮影で必要な機材とは?機材選びや撮影方法!

- ハンドメイドを仕事に方法は?基本から販売方法、作業効率化と販路戦略!

- ハンドメイド商品と著作権とは?基礎知識から対策、トラブル対応について!

- ハンドメイドの注意書きの書き方は?目的や内容など重要ポイントについて解説!

- ハンドメイド販売の税金や確定申告のポイントとは?節税対策についても解説!

- ハンドメイドの梱包方法とは?商品サイズに合わせた梱包方法!

- ハンドメイドとは?定義・特徴を徹底解説!魅力や判断基準も紹介

- 大人気のハンドメイド資格12選!通信講座ですぐ始められる資格は?

1-1ハンドメイド以外に仕事をしている場合、20万円以上の利益がでた場合は申告が必要

もしハンドメイド作品の販売以外の仕事をしている場合、年間を通して20万円以上の利益が出た場合、確定申告が必要になります。

そこで生まれたの利益は「雑所得」として申告することが必要です。

このとき、注意しなければいけないのが他の副業。雑所得とは、給与以外の所得のことで、例えば副業として文章を書くライターをしていた場合、その原稿料なども雑所得に含まれます。そのため、ハンドメイド作品の販売だけで20万円の利益を得ていなくても、その他の副業と合わせて20万円を超えた場合には確定申告が必要です。

1-2ハンドメイド販売による所得だけなら38万円以上の利益で申告が必要(専業主婦・夫)

ハンドメイド販売以外には何の収入もなく、配偶者がサラリーマンなど給与をもらって生活している場合には、38万円以上の利益が出た場合に確定申告の必要があります。

税金の申告には「基礎控除」というものがあり、この基礎控除は38万円が限度となっています。つまり、収入が38万円の場合には非課税ということ。しかしハンドメイド作品の販売による利益が38万円を越えるとその金額が課税の対象になり、税金を払う可能性が生じます。

2-1収入から必要経費を引いた額

では、所得と収入はどのような違いがあるのでしょうか。簡単に言うと、収入とは、手元に入って来たお金のこと。例えばハンドメイド作品が10万円で売れたとき、収入は10万円ということになります。

一方の所得とは、収入から経費を引いたもの。先ほどの例でいえば、同じようにハンドメイド作品が10万円で売れた場合には、10万円から経費を引いた金額が所得となります。

2-2経費の出し方

一口に経費といっても、その種類は様々です。簡単に言うと経費とは、その収入を得るためにかかったお金ということになります。

たとえばハンドメイド作品を作る場合には、様々な材料が必要です。布や金具、パーツ、工具だけでなく、作業を行うデスクなども必要になります。

これらを仕入れるためには当然お金が必要になるため、これらにかかった金額は「経費」として認められます。

また、ネット販売を行う場合には、販売手数料や振込手数料、作品の送料、作品を送るときに必要になる梱包材なども必要になります。ネット販売以外で作品の販売を行うときには、イベントでの出店が必要になりますが、その出店にも出展料が必要になります。それだけでなく、イベント会場までの交通費やイベントのブースを飾るためのデコレーションやポップに必要な紙やペンといったものも経費に含まれます。

さらに、作品の制作に必要な交通費、ハンドメイドの講座の受講料、ハンドメイド作家との情報交換のためのお茶会にかかる費用なども経費として認められます。

つまり、経費が高くなれば高くなるほど、所得は低くなり、結果として作品が売れていたとしても確定申告を行わなければならない可能性は低くなります。

03抑えておきたいポイント

このように、確定申告を行うかどうかのポイントは経費にあります。そのときに押さえておきたいいくつかのポイントを紹介します。

3-1領収証やレシートは必ずとっておく

ハンドメイド作品の経費というと、材料費などがまっさきに思い浮かぶものですが、意外なものも経費として認められることがあります。たとえば、ネット販売を行うときには写真が重要ですが、もしカメラマンやモデルなどを雇って写真を撮影した場合、カメラマンの撮影料やモデルへのギャラも経費となります。

その他、見落としてしまいがちなのがネット販売に必要なパソコン代や通信費。パソコンやネットがなければネット販売ができないので、これらの費用も経費となります。

このように、使ったお金をすぐに経費として認められないことも少なくないので、お金を使ったときはとにかく領収書やレシートをもらい、それを保管しておくことが重要になります。

しかし、お金を使ったとき、領収書がもらえないということは少なくありません。その場合はどうすればいいのでしょうか。

もし領収書がもらえない場合、使った日にちや金額などをメモしておくこと。これでも、確定申告のときには立派に経費として申告することができます。

3-2デザフェスなどのイベントの費用も換算

ネット販売以外にも、ハンドメイド作品の販売ではデザインフェスなどのイベントも重要になります。

イベントの場合には出展料やデコレーション料が必要ですが、これらは当然、経費として認められます。それだけでなく、ひざ掛けやマスク、カイロといった防寒用具も経費として認められる可能性があります。もちろん、会場までの交通費や、自動車を使った場合にはガソリン代なども経費として認められます。

ただし、経費として認めらえるのはあくまでも作品の制作や販売に関わるものだけなので、それ以外のものを一緒にしないように注意が必要です。

3-3レッスン料や講座料なども所得となる

ハンドメイド作家として人気が出てくると、レッスンや講座を依頼される機会もありますが、もしレッスン料や講座料などが発生した場合、これらも所得となります。

ただし、レッスンや講座に必要な交通費や材料費などは経費となります。

04ハンドメイドで確定申告に悩んだ場合

初心者にはなかなか難しい確定申告。特に確定申告はそれぞれの収入の状況や配偶者の労働形態に左右されるもの。では、もし確定申告に悩んだ場合にはどうすればよいのでしょうか。

4-1税務署は無料で相談が可能

もし自分の確定申告がよく分からないという場合、おすすめは税務署に相談に行くこと。税務署では無料で税に関する相談に乗ってくれます。

所得や経費だけでなく、保険や医療費の控除についても教えてくれるため、初めて確定申告を行うときには税務署で相談してみるのがよいでしょう。

4-2不明な点は税理士に尋ねる

ある程度ハンドメイド作品の販売で収入が得られるようになったら、税理士に相談するという方法もあります。

というのも、所得が大きければ大きくなるほど、経費などの計算は複雑になるもの。さらに収入が増えた場合、消費税を支払わなければならないという問題も出てくるため、自分ひとりで申告を行うのはさらに難しくなっていきます。そんなときに頼りになるのが税のスペシャリストである税理士です。

今すぐにと言うわけではない人でも、可能性のひとつとして覚えておくとよいでしょう。

01まとめ

ハンドメイド販売において、税務の知識は避けて通れません。

副業としての収入でも、一定の金額を超えると確定申告が必要となり、また、適切な経費の計上や節税対策を行うことで、税負担を軽減できます。

特に、青色申告制度や軽減税率の活用は効果的です。

ハンドメイド作品を継続的に販売するためにも、しっかりと税務対応を行い、安定した事業運営を目指しましょう。

3-1領収証やレシートは必ずとっておく

ハンドメイド作品の経費というと、材料費などがまっさきに思い浮かぶものですが、意外なものも経費として認められることがあります。たとえば、ネット販売を行うときには写真が重要ですが、もしカメラマンやモデルなどを雇って写真を撮影した場合、カメラマンの撮影料やモデルへのギャラも経費となります。

その他、見落としてしまいがちなのがネット販売に必要なパソコン代や通信費。パソコンやネットがなければネット販売ができないので、これらの費用も経費となります。

このように、使ったお金をすぐに経費として認められないことも少なくないので、お金を使ったときはとにかく領収書やレシートをもらい、それを保管しておくことが重要になります。

しかし、お金を使ったとき、領収書がもらえないということは少なくありません。その場合はどうすればいいのでしょうか。

もし領収書がもらえない場合、使った日にちや金額などをメモしておくこと。これでも、確定申告のときには立派に経費として申告することができます。

3-2デザフェスなどのイベントの費用も換算

ネット販売以外にも、ハンドメイド作品の販売ではデザインフェスなどのイベントも重要になります。

イベントの場合には出展料やデコレーション料が必要ですが、これらは当然、経費として認められます。それだけでなく、ひざ掛けやマスク、カイロといった防寒用具も経費として認められる可能性があります。もちろん、会場までの交通費や、自動車を使った場合にはガソリン代なども経費として認められます。

ただし、経費として認めらえるのはあくまでも作品の制作や販売に関わるものだけなので、それ以外のものを一緒にしないように注意が必要です。

3-3レッスン料や講座料なども所得となる

ハンドメイド作家として人気が出てくると、レッスンや講座を依頼される機会もありますが、もしレッスン料や講座料などが発生した場合、これらも所得となります。

ただし、レッスンや講座に必要な交通費や材料費などは経費となります。

4-1税務署は無料で相談が可能

もし自分の確定申告がよく分からないという場合、おすすめは税務署に相談に行くこと。税務署では無料で税に関する相談に乗ってくれます。

所得や経費だけでなく、保険や医療費の控除についても教えてくれるため、初めて確定申告を行うときには税務署で相談してみるのがよいでしょう。

4-2不明な点は税理士に尋ねる

ある程度ハンドメイド作品の販売で収入が得られるようになったら、税理士に相談するという方法もあります。

というのも、所得が大きければ大きくなるほど、経費などの計算は複雑になるもの。さらに収入が増えた場合、消費税を支払わなければならないという問題も出てくるため、自分ひとりで申告を行うのはさらに難しくなっていきます。そんなときに頼りになるのが税のスペシャリストである税理士です。

今すぐにと言うわけではない人でも、可能性のひとつとして覚えておくとよいでしょう。

01まとめ

- 通信講座の諒設計アーキテクトラーニング編集部

-

280講座以上の資格取得できる通信講座を運営する諒設計アーキテクトラーニング編集部が運営するコラムです。心理カウンセラー、ドッグトレーナー、リンパケアセラピストなど、実践的で需要の高い資格を提供しており、学習者は自分のペースで学べる柔軟なカリキュラムを受けることができます。専門知識を短期間で習得できるよう設計されており、仕事や趣味に役立つスキルを身につけることが可能です。

- ハンドメイドの販売方法は?価格設定や販売促進のポイント!

- ハンドメイド作品の写真撮影で必要な機材とは?機材選びや撮影方法!

- ハンドメイドを仕事に方法は?基本から販売方法、作業効率化と販路戦略!

- ハンドメイド商品と著作権とは?基礎知識から対策、トラブル対応について!

- ハンドメイドの注意書きの書き方は?目的や内容など重要ポイントについて解説!

- ハンドメイド販売の税金や確定申告のポイントとは?節税対策についても解説!

- ハンドメイドの梱包方法とは?商品サイズに合わせた梱包方法!

- ハンドメイドとは?定義・特徴を徹底解説!魅力や判断基準も紹介

- 大人気のハンドメイド資格12選!通信講座ですぐ始められる資格は?